- Автор Henry Conors [email protected].

- Public 2024-02-12 04:00.

- Последно модифициран 2025-01-23 09:09.

За да увеличите спестяванията си, има много различни финансови инструменти. Едни от най-популярните и търсени са облигациите. Това е толкова широко понятие, че дори е трудно за мнозина да му дадат точна дефиниция. И ако говорим за видовете облигации, тогава като цяло малко хора ще могат да кажат нещо по случая. И трябва да се поправи.

Обща информация

Първо, нека да премахнем малко терминология. Какво е облигация? Това е дългова ценна книга, която служи за удостоверяване на заемните отношения между нейния собственик (известен още като заемодателя) и лицето, което го е издало (кредитополучателя). Какво казва руското законодателство за това? Той дефинира облигацията като емисионна ценна книга, която гарантира правото на нейния притежател да получи в определен период от време нейната номинална стойност и определен процент от нея от емитента. Въпреки че облигациите могат да предвиждат и други права на собственост на притежателя, ако това не противоречи на действащото законодателство в Руската федерация. Следователно тези ценни книжа са дългсвидетелства, които имат два основни компонента:

- Задължението да заплати на притежателя на облигацията в края на определен период сумата, посочена на лицевата страна.

- Споразумение за осигуряване на определен фиксиран доход под формата на процент от номиналната стойност или друг еквивалент на имущество.

Поради тези свойства, облигацията се третира като:

- Запис на заповед на издателя.

- Форма за спестяване на средства на организации и граждани, както и генериране на доходи.

- Източник на инвестиционно финансиране от акционерни дружества.

Специални моменти

Купуването на облигации се придружава от:

- Установяване на заемни отношения между инвеститора и емитента. С други думи, лицето, което купува облигацията, не става съсобственик, а само действа като кредитор. И може да претендира за определена част от получените доходи.

- Има краен срок за обръщение на ценна книга. След изтичането му се гаси. Този процес включва обратно изкупуване от емитента на ценната книга по нейната номинална стойност.

- Облигациите имат предимство пред акциите при генериране на доход. Върху тях на първо място се плащат лихви и едва след това се правят дивиденти.

- При ликвидация на предприятие облигационерът има право на приоритетно удовлетворяване на своите вземания. Тоест той има най-висок приоритет дори в сравнение с акционерите.

- И малко за управлението. Акциите са право на собственост. Дават правотехните собственици да участват в управлението на дружеството. Докато облигациите са инструмент за заем. Следователно те не дават такова право.

Какви видове облигации има

Разнообразието им е много голямо. Фирми и дори цели държави могат да издават облигации от различни видове и типове. В зависимост от това кой класификационен признак е взет за основа, се разграничават различни ценни книжа. Нека първо разгледаме ситуацията въз основа на метода на предоставяне на собственост:

- Ипотечни облигации. Подкрепено с физически активи или други ценни книжа.

- Необезпечени облигации. Не се изисква депозит.

В същото време те са разделени на много други видове, които зависят от избраната посока на дейност. В същото време е необходимо да се има предвид зависимостта от рисковете. На тази основа се разграничават и определени видове облигации. Също така, не трябва да се забравя за естеството на циркулацията на ценната книга. Но нека поговорим за всичко по ред.

Ипотечни облигации

Технологията на тяхното пускане изглежда така. Организацията издава една ипотека, върху която се прехвърля цялото имущество. Съхранява се в доверителна компания. В този случай цялата стойност на имота се разделя на определен брой облигации. Закупуват се от физически и юридически лица. Доверителното дружество работи от името на всички инвеститори и е гаранция, че техните интереси ще бъдат спазени. Тя действа като доверител на всички кредитори. Той наблюдава финансовитеположението на дружеството и дейността му, оборотния капитал, състоянието на капитала и други параметри, така че при необходимост своевременно да се вземат всички необходими мерки за защита на интересите на инвеститорите. Услугите на доверителна компания се заплащат от организацията, която е издала облигациите. Отношенията им се уреждат с договор (споразумение), където се съдържат всички условия. Ипотечните облигации се делят на три вида. В зависимост от спецификата на отделните моменти, те са:

- Първи ипотеки. Те се издават в случаите, когато до момента не са предлагани ценни книжа от организацията. Особеност е наличието на реална сигурност с физически активи. Това описва цялото имущество, което е свързано със залога. Поканват се професионалисти да го оценят. Този тип облигация плаща първо.

- Обикновени ипотеки. Издадена под вторичен залог на имущество. Да, активите могат да служат като обезпечение за множество въпроси. Но те са на второ място в сравнение с разглежданите в параграф 1. Въпреки че са по-напред от вземанията на други кредитори.

- Облигации, обезпечени с ценни книжа. Тази опция предполага наличието на обезпечение с други финансови инструменти. Например ценни книжа на друга организация, които са собственост на емисионната структура.

Необезпечени облигации

Те са директни дългови задължения. Обаче не се предоставя обезпечение. Вземанията на собствениците им са наравно с останалите кредитори. Всъщност тяхната подкрепа еплатежоспособността на дружеството. Въпреки че в този случай не се предоставя обезпечение, инвеститорите все още са защитени. Така например е широко разпространена практиката, според която се предвижда клауза за забрана за прехвърляне на имущество като обезпечение. Така, когато възникнат нужди, ще има активи, с които можете да върнете вложените средства. Въпреки че това не е единствената статия за защита. Има такива видове ценни книжа от този тип:

- Облигации, които не са обезпечени с материални активи. Добросъвестността на емитента действа като гаранция.

- Облигации за специфичен доход. В този случай ценните книжа се изкупуват за сметка на печалбата, получена в даден случай.

- Облигации за инвестиционен проект. Всички получени средства се насочват за изпълнение на определена разработка, изграждане на цех, разширяване на дейността и обновяване на средствата. Приходите от проекта се използват за обратно изкупуване на ценни книжа.

- Гарантирани облигации. Това са ценни книжа, които въпреки че не са обезпечени, са гарантирани от трети страни.

- Облигации с прехвърлена или разпределена отговорност. В този случай се разбира, че задълженията се прехвърлят на трети дружества или се споделят с емитента.

- Застраховани облигации. Тяхната сила е предсказването на определени трудности при изпълнение на задълженията. Следователно ценните книжа са обезпечени от застрахователна компания.

- Нежелани облигации. Ценни книжа, които се използват за спекулации.

Трябва да се има предвид, че русзаконодателството установява ограничение за издаването на необезпечени облигации.

Разнообразие в генерирането на доходи и циркулацията

Продължаваме да разглеждаме видовете облигации. В зависимост от това как ще бъде получен доходът, разпределете:

- Купонни облигации. Какви са техните характеристики? Това са ценни книжа, които идват с купон при издаване. Това е нарязан купон, който показва лихвения процент и датата на плащане.

- Облигации с отстъпка. Това са ценни книжа, които не плащат лихви. Но какво да кажем за доходите? Печалбата се получава поради факта, че собственикът продава облигацията с отстъпка, тоест на цена под номиналната стойност. Но откупът е на определената цена.

- Облигации за печалба. Това е специален сорт. В този случай приходите от лихви се изплащат само в ситуации, когато е реализирана печалба. Корпоративните облигации често се изграждат на този принцип.

А какво ще кажете за естеството на лечението? В зависимост от това се разграничават обикновени и конвертируеми облигации. Каква е разликата между тях? И тя е така:

- Редовни облигации. Това са ценни книжа, които се издават без право да бъдат конвертирани в акции или други финансови инструменти.

- Конвертируеми облигации. Те дават право на собственика си да ги замени за обикновени акции на определена цена.

Относно видовото разнообразие в зависимост от емитента

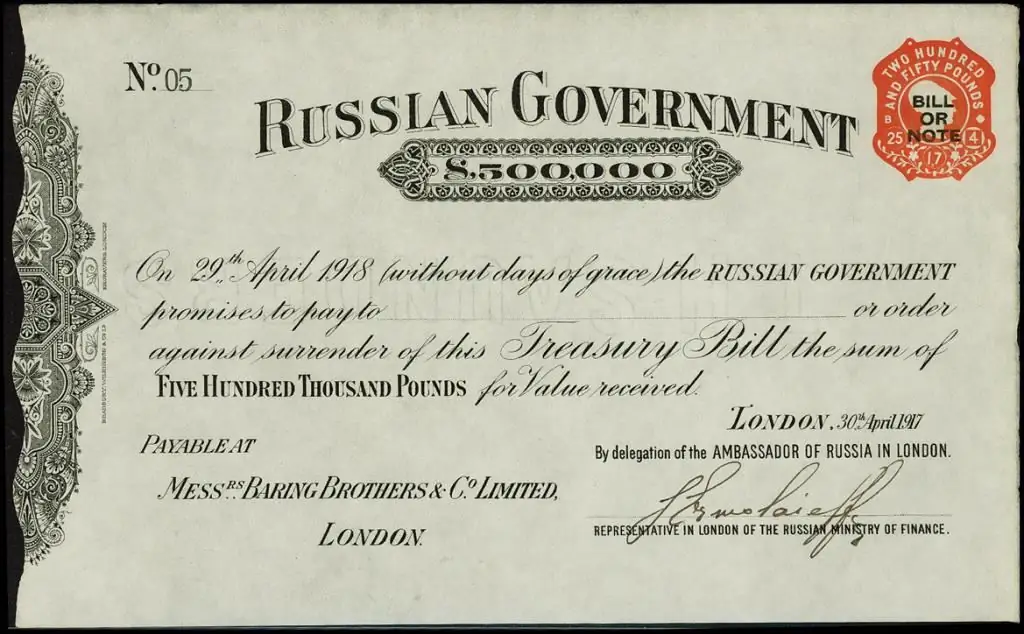

Кой е издал ценни книжа е много важно, защото от товазависи от това колко рисков е този инструментариум. Общо има четири вида: общински, държавни, корпоративни и международни. Първите ценни книжа се издават от местните власти. Държавни правителствени държави. Корпоративни облигации - от търговски структури, като акционерно дружество, компания и др. А международните ценни книжа са тези, които са издадени отвън.

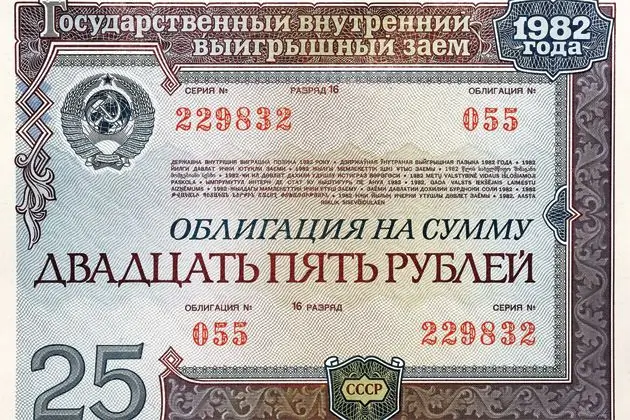

Пазарът на облигации е широко представен от всички тези видове. Въпреки че има конкретни моменти. Например държавните облигации могат да бъдат както външни, така и вътрешни. В първия случай те са насочени към чужди държави, търговски структури и граждани. Докато вътрешните се фокусират изключително върху организации и хора вътре. Пример са облигациите на СССР, които бяха масово изкупувани от граждани, докато страната все още съществуваше. Това беше един от начините за разпределяне на средства. Вярно е, че трябва да се отбележи, че това беше извършено на доброволно-принудителна основа. Освен това дълговете на държавата към населението никога не са изплащани. Въпреки че има изключение от това, а именно облигациите на СССР през 1971 и 1982 г. Въпреки че този случай е стар, нека поговорим за нещо по-модерно.

Относно държавните облигации

Могат да бъдат външни и вътрешни. Първите не са особено интересни за обикновения лаик, но вторите… Често се издават като облигации за физически лица. Те са предназначени за решаване на два проблема:

- Възможности за получаване на пари тук и сега в рубли.

- Спечелете и/или се борете срещуинфлационни процеси и обезценяване на спестяванията на обикновените граждани.

Между другото, незабавното закупуване на ценни книжа не се препоръчва. Факт е, че те често впоследствие падат в цената. И това ви позволява да получите повече пари в бъдеще. Но ако има желание за закупуване на облигации на федерален заем, тогава не трябва да забравяме, че услугите на депозитаря се заплащат, освен това все още има данъци. Всички тези фактори трябва да се вземат предвид при закупуване на ценни книжа. По принцип покупката на облигации може да се извърши веднага след емисията. Или можете да изчакате, докато някой изгуби нервите си на фона на кризисни събития и санкции и той продаде ценните си книжа много по-евтино от пазара. Но това може да не се случи и тогава няма да е изгодно да инвестирате парите си. Въпреки че облигациите за федерален заем не са много рискови, транзакциите с тях могат да доведат до резултати, които не са напълно желани. Не бива да забравяме за различни възможни проблеми, като рязко нарастване на инфлацията.

Къде да търгувам с ценни книжа

Тъй като не е очевидно, но имате нужда от място - това е пазарът на облигации. Как да стигнем до там е съвсем различен въпрос. Това може да стане по няколко начина. Не е нужно да преоткривате колелото и да следвате доказания път и да купувате банкови облигации. Където? Да, от същите финансови институции и купувайте! За щастие, първоначалната цена започва от десет хиляди рубли. Ако има желание за инвестиране на валута, тогава има оферта за тази опция. Така че купуването на облигации не е за елита.

КогаАко имате поне няколко милиона рубли, можете да започнете да мислите за държавни облигации. Защо само в този случай? Факт е, че ако се фокусирате върху държавни облигации на вътрешен заем, тогава трябва да знаете, че те са доста скъпи за поддръжка. За тяхното закупуване и съхраняване се използват депозитари, които изискват фиксирана такса. И за да се възползвате от ценни книжа, трябва да сте сигурни, че има достатъчно от тях. Защото да работиш на парче е повече загуба, отколкото доход. Като алтернатива можете да разгледате различни взаимни фондове, хеджиране и други подобни инвестиционни фондове, които са изградени на принципа на доверително управление. Ако това вече е преминат етап, тогава е необходимо да се помисли за статута на квалифициран инвеститор. Това ще ви позволи да се завъртите с пълна сила.

Относно времето

И един много важен момент не беше споменат. А именно какъв е падежа на облигациите. Тук има доста интересни точки, но ще се съсредоточим върху най-често срещаните опции:

- Краткосрочни облигации. Те имат срок на погасяване до пет години.

- Средносрочни облигации. Те имат срок на погасяване от пет до десет години.

- Дългосрочни облигации. Те имат срок на изплащане от десет до тридесет години.

Обикновено колкото по-дълъг е срокът, толкова по-висок е процентът. Това е всичко. Успех в начинанията.